SEGURIDAD

Diversificación y rentabilidad

Se considera que la distribución del capital entre diferentes activos es una de las mejores formas de gestionar el riesgo asociado a las inversiones. Cuanto mayor es la diversificación de una cartera, menor es el impacto de los eventos del mercado en sus elementos individuales.

Por qué es importante la diversificación

Todas las inversiones conllevan cierto riesgo de pérdida del dinero invertido. Al asumir posiciones en un gran número de activos, los inversores pueden mitigar su exposición al fracaso de inversiones individuales: cada una de ellas solo supondrá una pequeña parte de la cartera y las pérdidas en un área podrán compensarse con las ganancias en otra, sobre todo si los activos individuales están menos correlacionados. Si bien el riesgo asociado a las inversiones no puede eliminarse por completo, la diversificación se considera en general como una herramienta clave para reducir el riesgo asociado a las inversiones y obtener rentabilidades de forma constante.La diversificación en Mintos

No existe una única forma demostrada de crear una cartera diversificada. Dicho esto, hay una serie de principios comunes de la teoría de inversiones que podemos aplicar.

Qué significa esto

Contar con un número suficiente de activos

La inversión en fracciones pequeñas de muchos préstamos puede reducir la exposición a los incumplimientos de los prestatarios. Esto puede reducir la volatilidad de la cartera y generar rentabilidades más estables. Tener más préstamos en cartera implica que cada uno de ellos representa una parte pequeña en esta, por lo que tendrá un impacto menor sobre su rentabilidad.

Qué significa esto

La cartera incluye fracciones de 100 o más préstamos.

Evitar la concentración

La inversión en préstamos emitidos por diferentes entidades prestamistas puede reducir la exposición al riesgo crediticio de cada entidad prestamista.

Qué significa esto

Los préstamos subyacentes de cualquiera de las 5 entidades prestamistas no deberían suponer más del 50 % de la cartera de manera conjunta.

Evitar la concentración en una sola empresa

La concentración de inversiones en pagarés para una única empresa prestamista podría aumentar la exposición al riesgo de crédito de dicha empresa.

Qué significa esto

Los préstamos subyacentes de una empresa prestamista no deben representar más del 20% de la cartera.

Inversión en diferentes sectores económicos

La diversificación entre diferentes regiones puede reducir la exposición a eventos económicos o geopolíticos inesperados.

Qué significa esto

Los préstamos subyacentes de cualquiera de los 3 países no deberían suponer más del 50 % de la cartera de forma conjunta.

Evitar la concentración en un solo país

La concentración de inversiones de un solo país podría aumentar su exposición a acontecimientos geopolíticos o económicos inesperados.

Qué significa esto

Los préstamos subyacentes de cualquier país no deberían suponer más del 33 % de la cartera de forma conjunta.

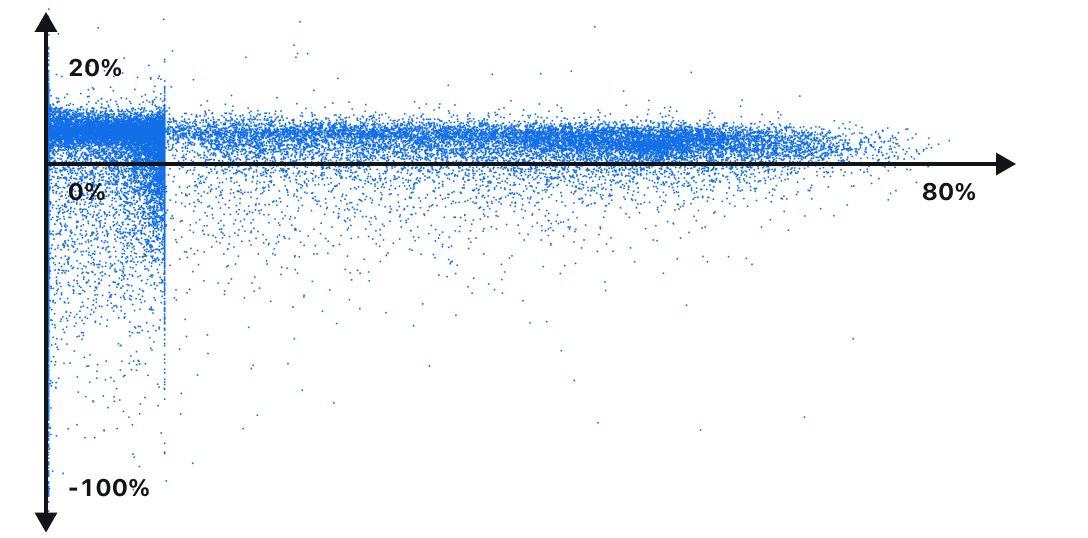

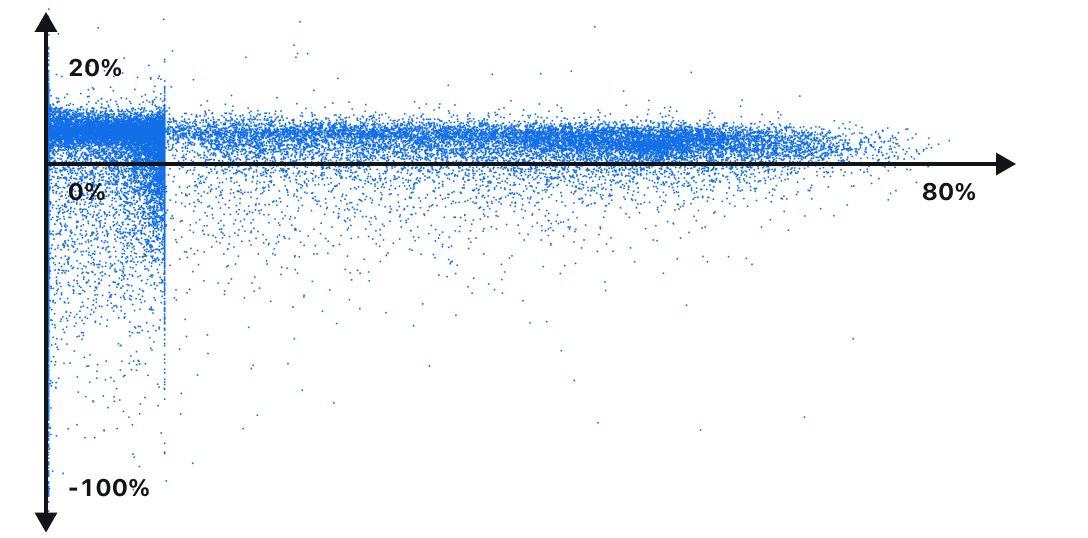

Diversificación y rentabilidad

La diversificación se basa en la idea de que algunos activos van a ofrecer un mejor rendimiento que otro, aunque los inversores no saben cuáles de antemano. La rentabilidad de una cartera diversificada siempre va a ser inferior que la de la inversión de mayor rendimiento. Sin embargo, siempre será mayor que la inversión de peor rendimiento. Esto quiere decir que los inversores con posiciones más diversificadas contarán de media con una rentabilidad más estable y menos valores atípicos negativos.¹

Tasa de Retorno Anual

Diversificación

Más información sobre la seguridad en Mintos

Gestión del riesgo de inversión

Los riesgos a los que te enfrentas en Mintos y cómo puedes gestionarlos

Mintos Risk Score

¿Qué es Mintos Risk Score y cómo puede ayudarle a tomar decisiones en materia de inversión?

Mintos y tus datos

Cómo Mintos gestiona y protege tus datos, y te pone en control de todo

Protege tu cuenta

Cómo puede ayudar a proteger su cuenta contra el acceso no autorizado